所得拡大促進税制 —— いわゆる賃上げ税制が令和4年度税制改正で拡充された。企業は給与支給額を増やせば従来以上に税金が安くなる。ただし、その恩恵を受けられる企業は限られる。その理由は、賃上げ税制の「税額控除」という仕組みにある。

税制改正で控除率アップ

税制改正で控除率アップ

A 企業が従業員の給与を増やすと増加額に応じて法人税が少なくなる賃上げ税制は、2013年度の税制改正で創設された。当初は、給与の増加額の10%分の法人税額が控除されるというものだったけど、何回か改正され、控除率が拡大するなど、賃上げを促す方向で拡充されてきた。2022年度の税制改正でも控除率がアップした。

B 賃上げ税制は、そんなに前からあったのですか。それにしては、この間、給与はあまり上がっていませんね。

A 個々人の給与の額はいろいろな要因で決まるから、上がっている人もそうでない人もいるだろうけど、統計をみても、たしかに給与総額はそれほど増えていない。税金が安くなるから、給与を増やす会社が多くなる、という狙いは、これまでのところは成功しているとはいいがたいね。

B なぜ、企業は賃金を上げないのですか?

A それも個々の企業によっていろいろと事情があるだろうけれど、突き詰めれば儲かっていない会社が多い、ということじゃないかな。

B 税金が安くなることは賃上げの動機にはならない、と。

A それはたしかにそのとおりなんだ。

B どうしてですか?

A

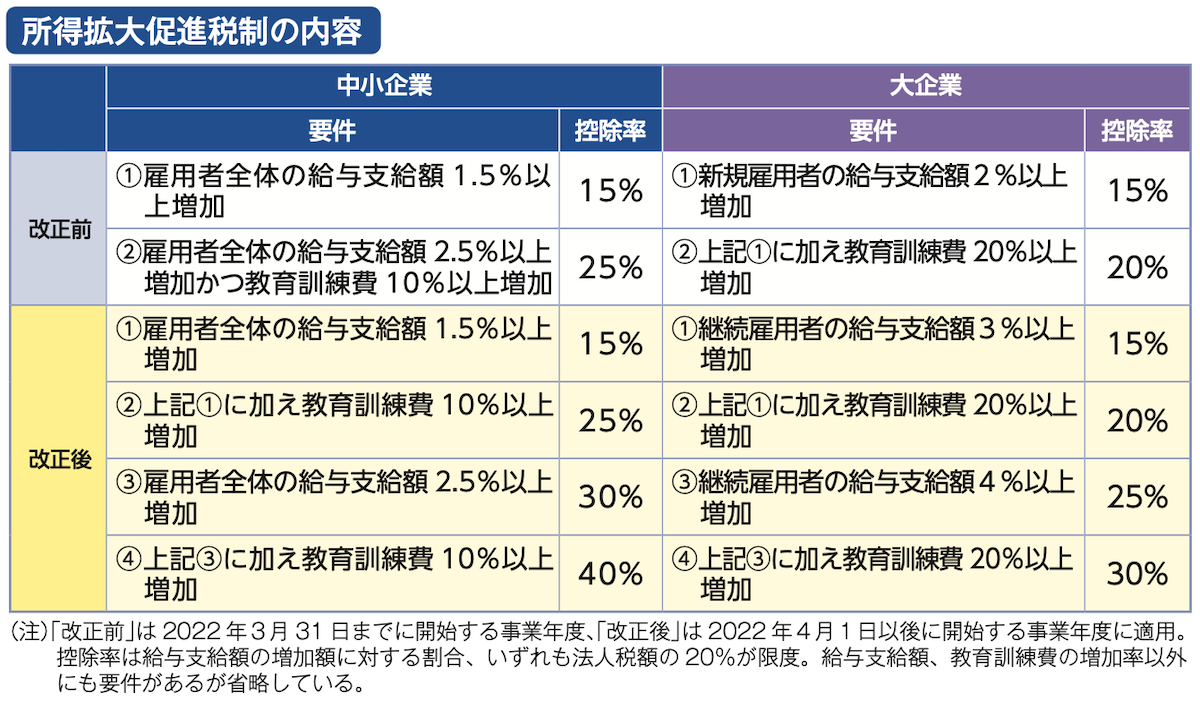

それを説明する前に、賃上げ税制の仕組みを押さえておこう。表に、今回の改正前後の賃上げ税制の内容をまとめたが、基本的な仕組みは、給与支給額を一定の比率以上増やすと、その増やした給与支給額の一定割合を法人税の税額から差し引ける —— これを税額控除という —— というものだ。

中小企業と大企業では要件や控除率が異なっているが、たとえば、改正後の中小企業についてみると、支給した給与総額が前期に比べ2.5%以上増えれば、その増えた額の30%が法人税額から控除される。かりに2.5%増加分が1000万円であれば、その3割である300万円、法人税が少なくて済むという仕組みだ。

B 表をみると、1.5%でも控除は受けられるのですね。1.5%くらいなら増やしてもいい、と考えないのですか。

A 1.5%というと小さい数字だけど、額にすればそれなりになるし、一度賃上げをするとなかなか下げられないこともあって思いきれない会社は少なくない。

B 税金が減るというメリットがあるのに……。

赤字企業には関係ない

赤字企業には関係ない

A じつはそこが問題で、賃上げの要件を満たしても、実際には税金が減らない会社が多いんだ。

B どういうことですか?

A 国税庁の統計によると、そもそも法人税を払っている企業は全体の35%しかない。残りの65%は法人税を払っていないから、税額から控除したくてもできないんだ。

B 3社に2社は法人税を払っていないということですね。それは赤字だからということですか。

A ごく大雑把にいうと、法人税は企業の儲けに対して課税される。それを会計上は利益、法人税上は所得というけれど —— そして両者は微妙に異なるけれど —— 法人税上の所得がゼロならば法人税は生じない。65%の企業がそういう状態にあるということなんだ。

B 65%の企業にとって、そもそも賃上げ税制は関係ない、ということですか。

A 残念ながら、それが今回の結論ということになる。